Etaler ses remboursements

Joseph et Anne Marie E. Propriétaire, couple jeunes seniors

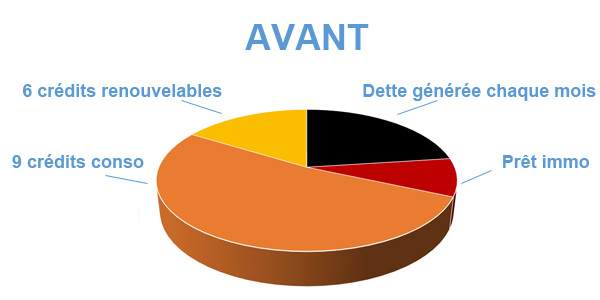

Joseph et Anne Marie E. sont mariés et retraités depuis 2 ans. Leurs retraites sont respectivement de 1 322 euros et 1 893 euros. Ils ont une résidence principale à Clermont Ferrand, et une résidence secondaire à la campagne à 120 kms. Ils ont réalisé beaucoup de travaux pour la résidence secondaire qu’ils ont entièrement rénovée. Mais ils ont très mal géré leurs comptes et sont rentrés dans « l’engrenage des crédits » pour payer les autres crédits. Leur taux d’endettement est très élevé (142%) et ils ne peuvent plus du tout s'en sortir. Ils souhaitent garder leurs 2 biens maintenant qu’ils ont le temps d’en profiter.

Du fait d'être endetté à 142% cela signifie qu'ils remboursent beaucoup plus en échéances de crédit qu'ils ne rentrent d'argent de leurs pensions de retraités. Finance OR, courtier en rachat de crédits à Saint-Etienne, vous aide à faire face au quotidien.

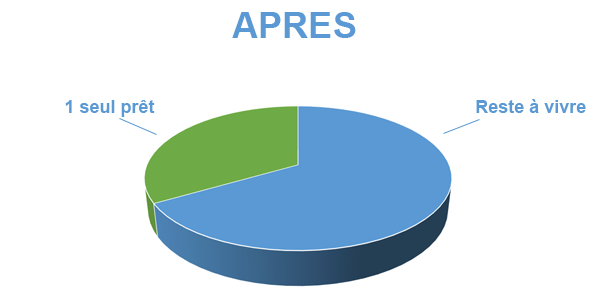

Le regroupement de prêts personnels leur a permis de racheter tous leurs crédits et de vivre une retraite paisible. Ils peuvent profiter de leurs petits enfants pendant les vacances à la campagne. Montant de la trésorerie mis à leur disposition 6 700 euros pour réaliser leur projet. Un nouvelle assurance couvre le risque du décès.

Vous aussi avez besoin d'ajuster votre budget ?

Comment se désendetter ?

Racheter et regrouper tous les emprunts en un seul prêt, offre l’avantage de diminuer les remboursements afin de n’avoir qu’une seule mensualité et donc de se désendetter. Cette opération passe par un rachat des crédits sur une plus longue durée. Le remboursement de prêt permet d’étaler et de réduire le paiement des mensualités dans le temps.

La définition de se désendetter est de rembourser et solder ses dettes aux organismes ou établissements financiers. L’emprunteur qui se désendette arrive à mieux gérer ses dépenses et son budget mensuel donc son reste à vivre.

Echelonner le remboursement de ses dettes :

Dans un premier temps il est préférable d’aller voir son conseiller financier à sa banque pour lui demander l’échelonnement de son prêt immobilier ou son crédit à la consommation sur une plus longue durée. Il est également possible de solliciter le report d’échéance d’un à plusieurs mois et de les déplacer à la fin du crédit. Ces deux options ne sont pas toujours réalisables si votre prêt vient de commencer depuis peu ou si vous avez eu des impayés ou si cela n’est pas noté dans votre offre de crédit. Ou alors, même en échelonnant votre mensualité, votre taux d’endettement est encore élevé.

Moduler ses mensualités d’emprunt :

Votre banque ou l’établissement financier qui a édité l’offre de financement immobilier à forcement prévu la clause de la modulation des échéances. Cette clause apporte de la souplesse afin de moduler à la hausse ou à la baisse vos mensualités. Ainsi l’emprunteur peut augmenter de 30% ses échéances (à hauteur de ses revenus) ou baisser de 10% ses mensualités. Chaque établissement bancaire décide de la modulation de ses contrats. Très souvent cette opération est gratuite, mais si on allonge la période d’amortissement le coût total des intérêts du prêt sera revu à la hausse et si on rembourse une échéance plus élevée alors le coût total des intérêts du prêt diminue. Il ne faut pas oublier dans le cas d’un prêt immobilier lissé avec un PTZ de faire modifier celui-ci, sinon l’emprunteur se retrouve avec des échéances qui ne sont plus adaptées à son budget.

Quant faut-il rembourser ses dettes ?

Les remboursements des mensualités sont encore beaucoup trop importantes et le paiement des dépenses au quotidien insupportables. Alors il est temps de rembourser les crédits afin de réduire la dette mensuelle. Pour réussir cette opération rien de plus simple, l’emprunteur peut racheter et regrouper toute la dette en un seul financement. C’est l’occasion de penser à financer les travaux dans votre logement, ou de réaliser le projet dont vous rêviez.

Simulation en ligne gratuite du coût de votre assurance :

Difficultés financières passagères !

Vous venez de vivre un évènement familial traumatisant, vous avez été malade ou eu un accident, vous avez été licencié, pendant le période de la crise sanitaire et économique du Covid 19, cela vous a empêché de travailler et votre chiffre d’affaires a baissé ! Dans tous les cas vous avez dû arrêter de travailler pendant un certain temps et vos revenus ont diminués, car plus de primes de rendement ou plus d’heures supplémentaires ou de travail de nuit. Il a fallu honorer le paiement du logement et la dette c’est creusée et les dépenses ne se sont pas arrêtées pour autant. Maintenant vos revenus sont de nouveaux équilibrés mais les dépenses et les difficultés financières rencontrées se sont amplifiées et vous n’arrivez plus à remonter la pente. Votre découvert bancaire se creuse et l’impayé vous guette, votre banque ne vous suit plus, ou pire vous risquez d’être expulser de votre logement. Dans tous les cas il ne faut pas continuer de s’enfoncer mais il faut réagir, mais pas dans l’urgence en faisant n’importe quoi comme contracter un nouveau crédit renouvelable.

Endetter depuis longtemps et de façon durable !

Dans l’exemple ci-dessus de Joseph et Anne Marie E. les crédits ont été réalisés sur plusieurs années. Tout d’abord à cause des travaux mais aussi une mauvaise gestion en parallèle, car personne ne les a obligés à faire tous ses prêts à la consommation. C’est le risque quand on commence à prendre des crédits, le montant des mensualités augmente et les difficultés financières commencent.

Comment faire quand vous rencontrez des problèmes financiers ?

- Il faut évaluer la gravité de votre situation financière,

- calculer le montant des capitaux dus de tous vos crédits à rembourser,

- compter la somme des mensualités que vous remboursez chaque mois.

- totaliser le montant de vos revenus

- rassembler tous les documents pour constituer votre dossier

Il faut contacter un courtier comme Finance O.R. qui va vous aider dans le remboursement de vos emprunts et vous trouver une solution financière adaptée à votre budget et votre situation.

Pourquoi étaler le remboursement sur une durée plus longue ?

La durée de remboursement pour un regroupement de prêt immobilier ou crédit personnel est primordiale, c’est la première raison qui fait baisser la mensualité. En effet en allongeant la durée du prêt, l’emprunteur peut étaler le remboursement ou la période d’amortissement et donc de diminuer l’échéance. La deuxième raison est le taux d’intérêt, plus on baisse le taux et plus la mensualité diminue. On retrouve cette situation essentiellement quand on renégocie un prêt immobilier sur une durée équivalente. On peut également augmenter le remboursement en diminuant la durée du prêt immobilier et en renégociant le taux d’intérêt.

Quelles sont les différentes durées pour un rachat de crédit ?

Les durées varient en fonction de l’emprunt ;

- En effet si on parle de financement immobilier, de renégociation de crédit immobilier ou de regroupement de crédit avec une garantie hypothécaire alors la période d’amortissement est plafonnée à 25 ans soit 300 mois.

- Si on est sur un rachat d’emprunt personnel la période est limitée à 15 ans soit 180 mois.

La vente est subordonnée à l'obtention du prêt ; si celui-ci n'est pas obtenu, le vendeur doit rembourser les sommes versées.

La vente est subordonnée à l'obtention du prêt ; si celui-ci n'est pas obtenu, le vendeur doit rembourser les sommes versées.