Pourquoi faire un regroupement de crédits ?

Un regroupement de crédits peut servir principalement à deux choses :

- Augmenter votre pouvoir d’achat et/ou vous aider à avoir des fins de mois plus tranquilles ;

- Financer un nouveau projet.

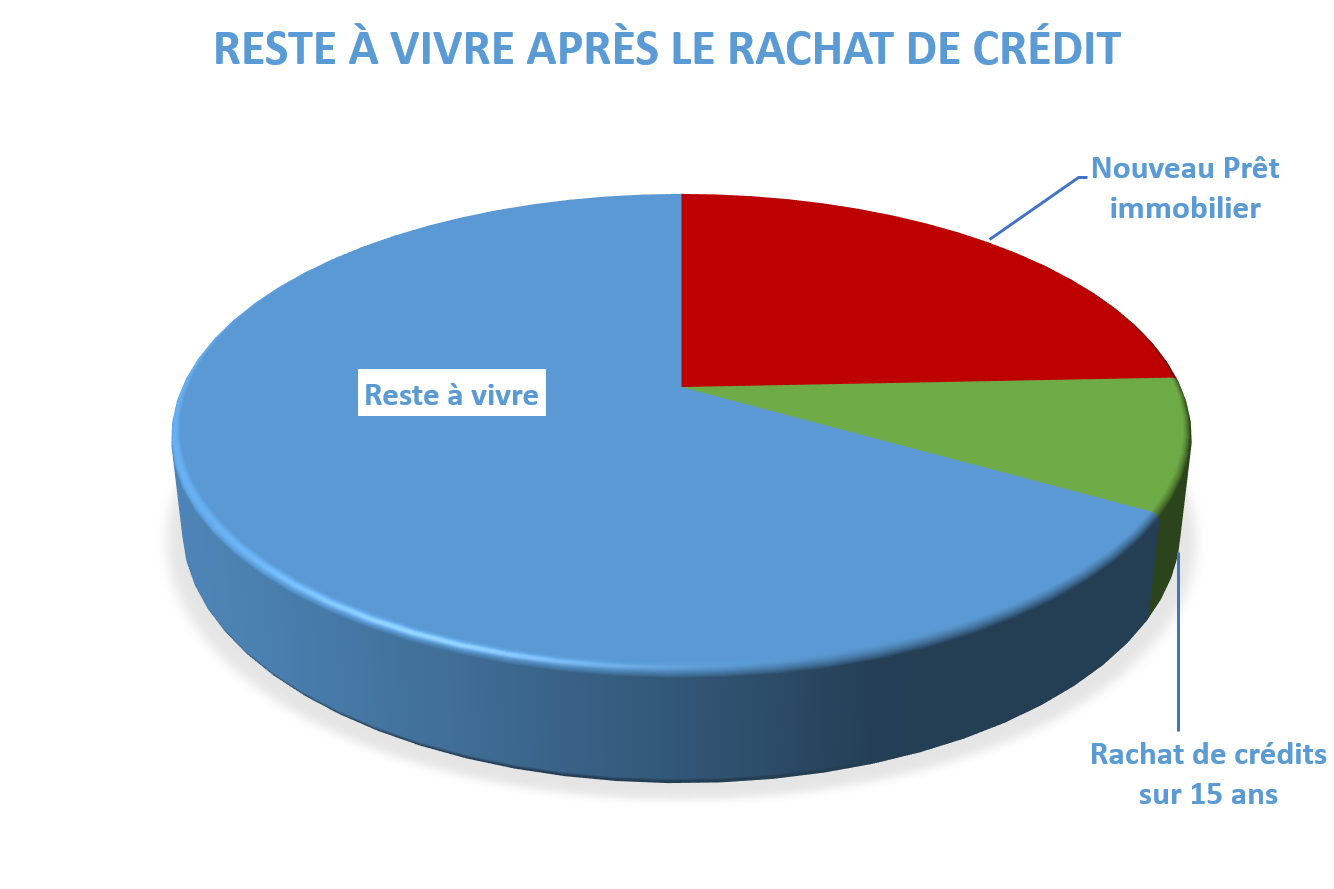

En effet, en baissant vos mensualités, le rachat de crédits augmente votre « reste à vivre ». De cette manière, non seulement vous disposez de plus d’argent pour effectuer vos achats quotidiens ou constituer une épargne, mais en plus vous faites baisser votre taux d’endettement. Grâce à cela, vous pourrez contracter un nouveau prêt pour financer un investissement supplémentaire.

Pensez à intégrer ce nouveau prêt dans votre demande de restructuration de prêts personnel : vous cumulerez les avantages.

Demandez votre simulation de rachat de crédits en ligne :

- Revenir au sommaire des définitions

- Le rachat de crédits, qu'est-ce que c'est ?

- Comment fonctionne un rachat de crédits ?

- Qui peut faire racheter ses crédits ?

- Quels crédits peuvent être rachetés ?

- Quelles sont les étapes d'un rachat de crédits ?

Pourquoi on fait un regroupement de crédit ?

Que l’on ait la nécessité de faire un regroupement de crédit ou que l’on souhaite faire un rachat de prêts toutes les raisons sont valables. Chaque emprunteur est à même de se poser la question. Le résultat final est le même dans tous les cas votre nouvelle mensualité sera adaptée à vos revenus.

Que vous fassiez un rachat de prêt immobilier ou un rachat de prêts à la consommation chaque emprunteur doit trouver sa solution dans cette opération de regroupement de crédits.

A la vue de la forte baisse des taux d’intérêt sur 2019, votre nouveau taux sera forcément plus bas que le taux d’intérêt que vous avez actuellement. Si ce n’est pas le cas alors posez-vous bien la question ; pourquoi je veux faire un regroupement de prêts.

- Réduire ses mensualités

Le rêve de tout emprunteur est de pouvoir emprunter sans avoir de remboursement à la clé ! Mais ce n’est pas possible et vous le savez bien.

Par contre baisser ses mensualités est accessible à tout emprunteur. Grâce au regroupement de prêts vous pouvez réduire vos mensualités de crédits. Car le principe du regroupement de prêt est de regrouper toutes vos mensualités en une seule. Vous aurez un meilleur taux de crédit et une nouvelle durée de remboursement.

Par exemple : vous avez plusieurs crédits à la consommation dont la durée est comprise entre 3 ans et 7 ans. Le fait de rallonger la durée du remboursement sur 12 ans pour un locataire et de 15 ans pour un propriétaire permet de diminuer ses mensualités. La nouvelle mensualité de votre regroupement de crédit sera adaptée à vos revenus et à votre capacité de remboursement.

- Regrouper vos crédits en 1 seul prêt

Vous avez au minimum 1 crédit et un maximum de 20 crédits votre courtier spécialisé en rachat de prêts regroupe tous vos crédits en 1 seul prêt. Qu’il s’agisse de prêt immobilier, de prêt personnel, de crédit voiture ou de crédit renouvelable, tous ses crédit sont soldés et ils seront remplacés par un seul crédit. Fini la prise de tête et la gestion difficile et de ne plus savoir à la fin du mois où vous en êtes dans vos remboursements. Simplifiez-vous la vie et regrouper vos prêts en 1 seul crédit.

- Baisser son taux d’endettement pour financer un bien immobilier

Le taux d’endettement détermine votre endettement par rapport à vos revenus. Les mensualités des crédits + le loyer ou le prêt immobilier qui sont divisés par les revenus déterminent votre taux d’endettement.

Exemple : mensualité 650€ + loyer 730€ / revenus 3000€ = taux d’endettement 46%.

Vous êtes locataire et vous avez le projet d’acheter votre bien immobilier, c’est très bien, mais hélas ce n’est pas possible car votre taux d’endettement est supérieur à 33%. Il en est de même pour le propriétaire qui a envie d’une résidence secondaire à la mer, à la montagne ou à la campagne, mais qui a aussi un taux d’endettement trop élevé. Vous devez donc regrouper vos crédits afin de baisser votre remboursement et donc votre taux d’endettement, de façon à ce que votre nouvelle mensualité liée à votre rachat + la mensualité du projet immobilier ne dépasse pas les 33% d’endettement. Vous pourrez ainsi acheter le bien immobilier pour lequel vous avez eu un coup de cœur sans vous endetter.

- Augmenter son reste à vivre

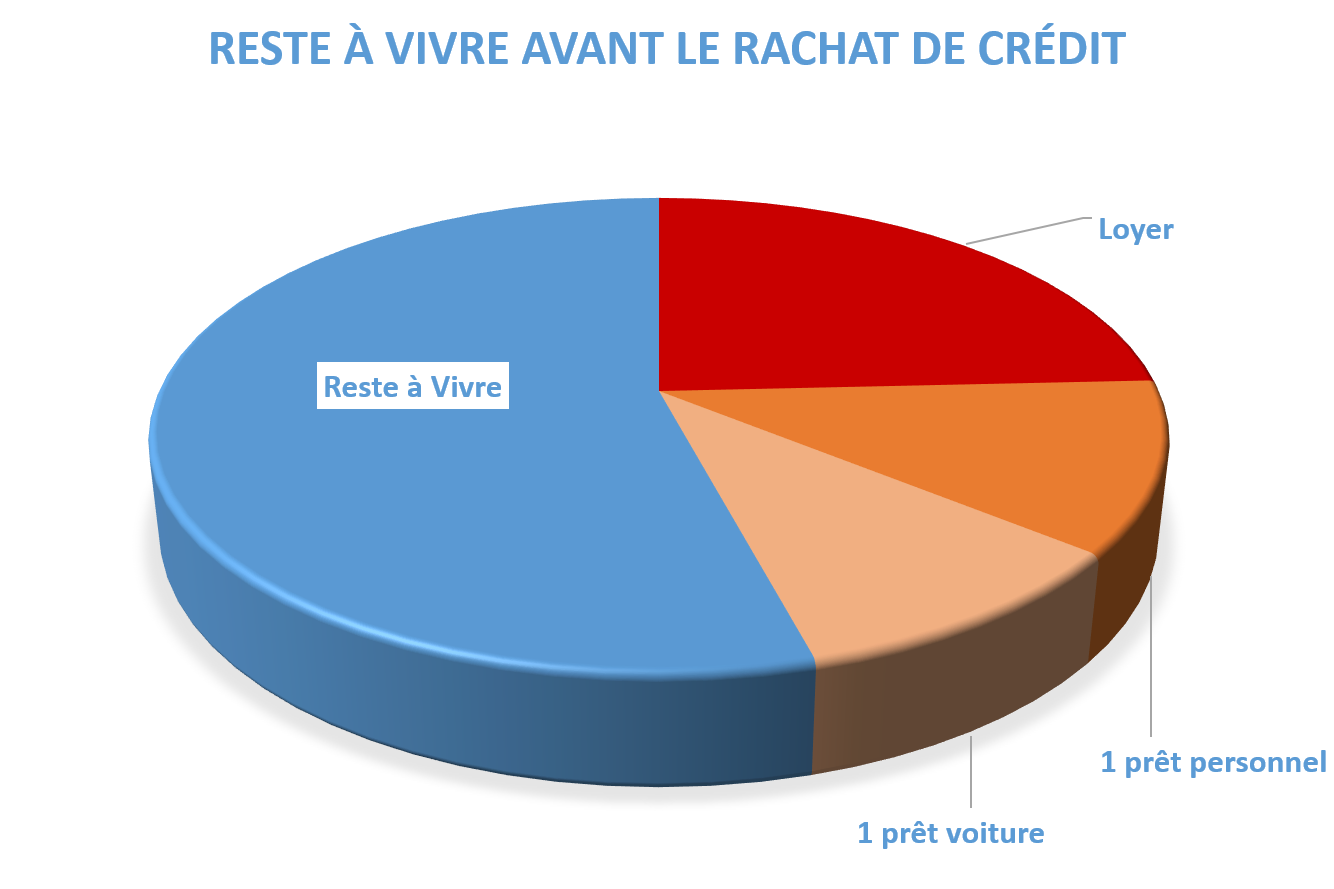

Le reste à vivre est l’argent qu’il vous reste une fois que vos crédits plus votre loyer ou votre prêt immobilier sont déduits de vos revenus.

Exemple : mensualité 650€ + loyer 730€ - revenus 3000€ = reste à vivre 1620€

On parle très souvent de pouvoir d’achat, le fait d’augmenter son reste à vivre permet de récupérer du pouvoir d’achat.

Le regroupement de prêts permet d’augmenter son reste à vivre car il diminue la mensualité de remboursement.

Vous aussi vous voulez augmenter votre reste à vivre ?

- Baisser le taux d’intérêt des crédits

Compte tenu de la forte baisse des taux ses deux dernières années, il n’y a pas que la renégociation des prêts immobiliers qui a le vent en poupe ; le rachat de prêts a aussi de quoi faire parler de lui. Il faut garder à l’esprit que les crédits renouvelables ont des taux d’intérêts TAEG (taux d’intérêt annuel global) très élevés, compris entre 5.83% l’an et 21.03% l’an, ceux-ci sont souvent donnés par mois ou par jour afin de moins effrayer l’emprunteur (Taux en vigueur au 01/10/2019). Les taux d’intérêts varient en fonction du montant de la réserve d’argent qui a été débloquée. Il ne faut pas non plus oublier le coût de l’assurance dont nous parlons dans le paragraphe en dessous.

Les prêts à la consommation ont souvent un TAEG (taux d’intérêt annuel global) entre 4% et 5% qui varient en fonction du montant du capital emprunté et de la durée. Avec votre courtier Finance O.R le taux nominal pour un regroupement de prêt immobilier ou un rachat de crédit à la consommation varient en fonction de la durée et de la qualité du dossier. Pour un regroupement de prêt immobilier le taux nominal est entre 1.40% et 2.65%. Pour un regroupement de crédits à la consommation avec garantie hypothécaire le taux nominal est entre 2% et 3.65%. Pour les emprunteurs qui sont fichés le taux nominal est à 4.75% car le risque pour le prêteur est plus élevé. Pour un dossier avec un rachat de crédit à la consommation le taux nominal est entre 2.40% et 3.95% pour un propriétaire et de 4.6% pour un locataire. Taux en vigueur au 01/10/2019.

- Baisser le coût de l’assurance des prêts

On entend beaucoup parler du fait de renégocier son assurance de prêt immobilier. Mais dans le cas d’un rachat de crédit la loi ne s’applique pas encore. Alors pourquoi ne pas faire racheter ses crédits afin de renégocier son assurance de prêt. C’est le moment de n’avoir qu’un seul prêt et qu’une seule assurance de prêt. Votre courtier Finance O.R. spécialisé en assurance de prêt vous propose des assurances pour votre rachat en comparant au moins 6 compagnies d’assurances. Nous vous proposerons la meilleure tarification d’assurance qui se calcule soit sur le capital initial emprunté soit sur le capital restant dû. Le coût de l’assurance est calculée en fonction de votre âge, de votre situation professionnelle (employé, cadre, retraité) et en fonction du montant du regroupement de prêts et de la durée de remboursement. Votre courtier vous conseil une assurance de prêt à 100% sur l’emprunteur et à 100% sur le co-emprunteur. Mais si la tarification s’avère trop élevée pour votre budget, nous vous recommandons de vous assurer en fonction de vos revenus. Par exemple l’emprunteur a 3000€ de revenus et le co-emprunteur à 1000€ de revenus. Nous vous préconisons une assurance à 70% pour l’emprunteur et une assurance à 30% pour le co-emprunteur.

- Eviter le surendettement en banque de France

Faites une restructuration de crédit avant qu’il ne soit trop tard. N’attendez pas de ne plus pouvoir honorer vos remboursements de crédits et d’avoir des impayés. Le rachat de crédits est souvent la dernière chance afin d’éviter de déposer un dossier en banque de France car celui-ci n’est pas anodin. Vous serez inscrit au fichage des FICP (fichier National des incidents de remboursement de crédits aux particuliers) pendant 5 ans et vous ne pourrez plus faire de crédits. Cela reste la dernière option si vous n’avez pas d’autres choix.